При невыполнении обязательств контрагентами, нарушителям грозит принудительное взыскание денежных средств по судебному постановлению. Способы урегулирования вопроса между сторонами зависят от истинной причины не совершения финансовых платежей. В некоторых ситуациях, обусловленных обстоятельствами, суд может пойти навстречу должнику реструктуризовав его долг.

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь к консультанту:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ .

Это быстро и БЕСПЛАТНО !

Причины возникновения задолженности

Задолженность физического лица может возникнуть:

- по невнимательности;

- в связи с обстоятельствами;

- умышленно;

- в результате мошеннических действий.

Принимаемые меры по взысканию денежных средств с должника зависят от причины неуплаты обязательств в частичном или полном объёме:

Причинами возникновения долга могут быть:

- потеря работы;

- декретный отпуск;

- отсутствие понимания условий договорного соглашения;

- техническая просрочка, связанная с получением адресатом денежных средств на протяжении определённого периода банковских дней после их внесения в кассу, в терминал или посредством перевода при помощи электронных платёжных систем;

- смена места жительства;

- временное отсутствие по причине болезни или командировки;

- временная неплатёжеспособность, обусловленная инвалидностью, призывом в армию или отправлением в места лишения свободы;

- смерть;

- мошенничество посторонних лиц, оформивших кредит на лицо, которое впоследствии стало должником;

- умышленная неоплата по личным соображениям.

Видео: Судебные приставы

Как решить проблему

Способ решения проблемы, связанной с взысканием задолженности зависит от причины невыполнения своих обязательств должником, а также от вида отношений между контрагентами.

Если правонарушение возникло в случае наличия договорного соглашения о кредите или займе, методы взыскания применяются более жёсткие, поскольку гражданин заранее должен был планировать свои расходы.

При задолженностях по коммунальным платежам даётся небольшая отсрочка в три месяца, которых многим жильцам достаточно для восстановления платёжеспособного состояния, в случае возникновения финансовых проблем.

При нарушении выполнения обязательств, первоначально контрагенты пытаются решить вопрос в мирном претензионном порядке, и только потерпев неудачу, обращаются в суд для принудительного взыскания средств.

Банковская схема работы с должниками

Банковские заведения, специализирующиеся на выдаче кредитов, различают несколько ступеней просрочки, по каждой из которой работа с должниками подразумевает свои особенности, связанные с применяемыми методами.

Организация взыскания денежных средств возлагается на руководство банка, которое должно действовать поэтапно.

- При несвоевременной оплате по кредиту, специалисты банка передают информацию о событии в отдел взыскания, в котором дело может рассматриваться до 12 месяцев. Отдел отвечает за начисление штрафов, неустойки и пени за просроченные платежи. Специалисты уполномочены списать все лишние зачисления и оформить дополнительное соглашение о реструктуризации долга или о смене графика оплаты обязательных платежей.

- Передача договора к выездным группам, в обязанности которых входит совершение постоянных звонков о напоминании необходимости оплаты долга. Специалисты могут прийти домой к кредитору и психологически на него воздействовать, провоцируя желание отдать долг.

- Передача кредитного соглашения в судебную организацию для инициации делопроизводства.

- На основании проведённого расследования, судом принимается решение, оформляемое в виде исполнительного листа, один образец которого направляется заёмщику для добровольного выполнения требований, отражённых в документе.

- При отсутствии реакции со стороны должника, исполнительный лист передаётся к исполнителям Федеральной Службы судебных приставов. В зависимости от размера долга, разбираться с ситуацией будут отдельные юристы или целый отдел взыскания.

- Передача дела в полицию в отдел ОБЭПа в случае, если при оформлении соглашения были предоставлены заведомо ложные данные, в том числе и контактная информация в виде телефона или электронного почтового адреса.

- Продажа договора коллекторам, которые впоследствии самостоятельно занимаются выбиванием средств из должника.

Способы борьбы с неплательщиками коммунальных услуг

В связи с лояльным отношением государства к гражданам, которые не оплачивают коммунальные услуги, бороться с неплательщиками сложно.

В законодательстве не предусмотрены нормативные акты, руководствуясь которыми, человека можно было бы привлечь к судебной ответственности за несвоевременную оплату обязательств по коммунальным платежам.

Даже, в случае инициирования делопроизводства, на стороне должников находятся органы социальной защиты населения, которые способствуют решению суда в пользу виновного лица, принуждая его к выплате долга в щадящей форме со скидками и поблажками.

При выявлении факта неоплаты по коммунальным услугам, сотрудники жилищно-коммунального хозяйства принимают меры, сущность которых отражена в таблице.

| Мера | Сущность |

| Предупреждение. | Письменное уведомление. |

| Телефонные звонки. | |

| Личный визит представителя организации. | |

| Начисление пени. | Пеня начисляется в ежедневном режиме, в размере 1-го процента от суммы общей задолженности. |

| Отказ в оказании услуг коммунального характера. | Обуславливается действиями, в результате которых получать услуги становится невозможно по причине обрезки кабеля или установки заглушек. Нормативно-правовые акты разрешают отключать услуги в связи с недобросовестностью потребителей не только в одной квартире, но и во всём подъезде. |

| Инициирование судебного производства. | Реализуется после неудачных попыток решить вопрос в претензионном порядке. |

| Арест имущества | Процедура предполагает конфискацию ценностей, приобретённых во время формирования задолженности. |

| Выселение | Процедура затруднительна, если недвижимость приватизирована и невозможна, если в ней прописаны несовершеннолетние дети. |

| Распродажа на торгах | Касается изъятого движимого и недвижимого имущества. |

| Изъятие денежной суммы на погашение задолженности. | Денежные средства от продажи изъятого имущества распределяются на две части: · размер долга с учётом его тела, пени, неустойки и процентных начислений; · остаток средств. |

| Возврат оставшихся денежных средств бывшему владельцу |

Претензионный порядок решения проблемы

В каждой коммунальной службе предусмотрен шаблон письма, который подлежит заполнению и рассылке для уведомления жильцов о факте нарушений условий договорного соглашения, в случае невыполнения им обязательств на протяжении недели с даты, являющейся последним днём оплаты услуг.

Следует отметить, что данный метод воздействует только на ответственных граждан, которые не совершили оплату по невнимательности или в силу сложившихся обстоятельств. В случае отсутствия реакции пользователя услуг на протяжении указанного в письме срока, неплательщика извещают о необходимости погашения оплаты долга в телефонном режиме.

Одновременно на дом к нему, направляется специалист службы для выяснения причины правонарушений. При посещении нарушителю разъясняют его обязанности и предупреждают о возможных последствиях в случае, если меры по ликвидации задолженности не будут приняты.

Инициирование судебного делопроизводства

Если претензионная работа оказалась не результативной, а сумма долга превысила три месячные выплаты по конкретной услуге, организация, желающая получить деньги за уже оказанные услуги, должна инициировать судебное делопроизводство.

Для этого нужно составить исковое заявление и подать его в судебную организацию по месту жительства ответчика.

Законодательством предусмотрена возможность взыскать средства за период времени, не превышающий три года. При этом ответчику придётся заплатить за :

- оказанные услуги;

- начисленную пеню;

- судебные издержки.

После окончания судебных заседаний, на руки должнику выдаётся решение суда, требования которого ему предлагается реализовать в установленные сроки.

При отсутствии реакции с его стороны на протяжении определённого периода времени, дело передаётся к судебным приставам, которые в первую очередь направят исполнительный лист по месту работы для взыскания долга с заработной платы.

При проведении судебного расследования, могут быть выяснены факты, на основании которых долг не будет взыскан:

- отсутствие документации, о том, что ответчик является членом товарищества собственников жилья и жилищно-коммунального хозяйства;

- отсутствие оформленного договора, на основании условий которого оказываются услуги, и начисляется за них оплата;

- официальное признание ответчика неплатёжеспособным, в связи с невыплатой заработной платы или других объективных причин.

В любом случае суд признает законность требований истца, но денежные средства за оказанные услуги он может так и не получить. К тому же ему никто не компенсирует судебные издержки. В таких ситуациях оформляется протокол комиссии о списании задолженности.

В судебной практике встречались ситуации, когда ответчик, признанный неплатёжеспособным подавал встречное исковое заявление о взыскании денежных средств в качестве компенсации за приниженное достоинство, обусловленное требованием оплаты услуг в тяжёлые материальные времена для него, когда он и так психологически страдает от своей финансовой несостоятельности.

В такой ситуации взыскание долга с неплательщика становится невозможным.

В каких случаях действия кредитора не правомерны

Действия кредитора при его желании получить денежные средства, должны быть совместимы с Уголовным Кодексом Российской Федерации.

Зная его нормы и правила, должник может привлечь кредитора к ответственности по статьям.

- Вымогательство, в случае если требование совмещено с угрозой для жизни и здоровья, в том числе и психологического, должника.

- Угроза, подразумевающая откровенно вызывающее поведение кредитора, сопровождающееся обещаниями нанести физический урон.

- Самоуправство, при принятии самостоятельного решения заёмщиком о способе взыскания денежных средств посредством изъятия имущества.

- Нанесение вреда деловой репутации, подразумевающее распространение информации о долге.

1При возникновении вопроса у должника о том, может ли банк звонить на работу, следует вспомнить требования законодательства, и расценить данное событие как нанесение вреда своей репутации. В такой ситуации должник имеет право подать в судебные организации исковое заявление с требованием компенсировать нанесённый ущерб, размер которого трудно поддаётся расчёту.

В настоящее время в Российской Федерации существует актуальная проблема – высокие суммы дебиторских задолженностей организаций-поставщиков жилищно-коммунальных услуг. Причем, в некоторых регионах нашей страны положение ресурсоснабжающих организаций можно назвать, крайне тяжелым. Фактически, для таких организаций дебиторская задолженность является преобладающим направлением вложения капитала. Отсюда следует, что во избежание неэффективной деятельности поставщикам ЖКУ необходима грамотная организация работы по взысканию долгов с потребителей. В данной статье нами были разобраны основные модели организации деятельности по взысканию долгов в ЖКХ, были рассмотрены способы сотрудничества ресурсоснабжающих организаций с коллекторскими агентствами. Так же мы провели анализ эффективности деятельности коллекторских компаний в ЖКХ, исследовали вопрос сохранения режима персональных данных, и в заключение предложили свои варианты решений проблем больших дебиторских задолженностей в жилищно-коммунальном хозяйстве.

коллекторское агентство

взыскание долгов

жилищно-коммунальные услуги

1. Гражданский кодекс РФ.

2. Жилищный кодекс РФ от 29.12.2004 г.

3. Портал «Реформы ЖКХ» [Электронный ресурс]. Режим доступа: http://www.reformagkh.ru. (дата обращения: 23.10.2014)

4. Постановление Правительства РФ от 6.05.2011 г. N 354 "О предоставлении комму-нальных услуг собственникам и пользователям помещений в многоквартирных домах и жи-лых домов".

6. Федеральный закон РФ от 21.12 2013 г. N 353-ФЗ "О потребительском кредите (зай-ме)".

Одной из важнейших проблем жилищно-коммунального хозяйства (ЖКХ) является проблема дебиторской задолженности по оплате услуг, оказываемых населению и арендаторам помещений.

В качестве примера, на рис.1 представлена задолженность населения, в некоторых регионах страны, перед ресурсоснабжающими организациями.

Рис. 1. Задолженность населения за жилищно-коммунальные услуги в некоторых субъектах Российской Федерации в 2013 г.

Для борьбы с этим явлением необходима грамотная организация работы по взысканию долгов с потребителей ЖКУ.

Материал и методы исследования

Образование дебиторской задолженности происходит по причинам неуплаты выставленных потребителям счетов в обозначенные сроки. Следовательно, дебиторская задолженность - это отсроченная выручка организаций, предоставляющих жилищно-коммунальные услуги.

Бездействие или отсутствие налаженной работы по взысканию задолженностей за ЖКУ влечет за собой стремительный рост долгов потребителей, т.к. население или арендаторы в таком случае остаются безнаказанными и не чувствуют должной ответственности.

Особое внимание при этом стоит уделить снижению и предупреждению недавно возникших задолженностей, т.к. чем более продолжительное время долг не уплачивается, тем в меньшую стоимость он оценивается с учетом инфляции.

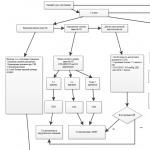

Система работы с должниками предполагает реализацию нескольких мероприятий: мониторинг задолженности, предупреждение задолженности, снижение задолженности в досудебном порядке и взыскание задолженности через суд.

Проводя мониторинг необходимо обратить внимание на то, какова продолжительность задолженности, сумма долга по каждому индивидуальному неплательщику, обслуживаемому дому (объекту) и динамику образования долга.

Для определения направлений работы с должниками в процессе мониторинга рекомендуется классифицировать задолженности по различным критериям, например, по сроку исполнения обязательств: текущая и просроченная задолженности. Просроченная задолженность характеризуется тем, что законный срок её погашения истек. В зависимости от того или иного критерия подбирается направление дальнейшей работы.

На этапе предупреждения задолженности выполняются мероприятия общего характера. Они направлены на устранение объективных причин возникновения задолженности.

К эффективным мероприятиям предупреждения задолженности можно отнести повышение качества сервисного обслуживания потребителей, в том числе совершенствование системы оплаты ЖКУ. Для этого организациям-поставщикам ЖКУ рекомендуется проводить следующие мероприятия:

Проводить быстрый перерасчет за недопоставки или оказание некачественных услуг;

Осуществлять своевременную доставку потребителям счет-квитанций на оплату ЖКУ;

Обеспечивать быстрое предоставление разъяснений по начисленным суммам;

Разработать альтернативные системы оплаты ЖКУ;

Придумать и внедрить системы напоминаний для плательщиков.

Так же, в отдельных случаях, можно создавать необходимые условия для потребителя, у которого возник недостаток денежных средств, чтобы он мог возмещать оплату за ЖКУ не деньгами, а иным способом. Например, в счет погашения долга производить какие-либо работы для организации, осуществляющей предоставление ЖКУ.

Проведение мероприятий по снижению задолженности должно начинаться незамедлительно, начиная с появления первой просроченной задолженности.

К ним относятся оповещение должников при помощи почтовых извещений и телефонных звонков, посещение должников, погашение задолженностей путем заключения соглашений и приостановление или ограничение предоставления ЖКУ.

Большой доле должников, долги за которыми появились менее двух месяцев назад, вполне достаточно одного напоминания, чтобы они погасили задолженность. Часто применяется такой способ оповещения, как публикация «черных списков» должников по оплате ЖКУ на интернет-сайтах, на досках объявлений перед подъездами. Однако здесь стоит вопрос в легитимности данного способа.

Посещение неплательщиков, работниками ЖКУ, проводится с целью совместного поиска решения проблемы. И этот подход, на первом этапе, является эффективным. При личной встрече выясняются причины возникновения задолженности и потребителю предлагаются возможные варианты погашения. Помимо этого, при посещении должника, ему предоставляется информация о существующих субсидиях, которыми он может воспользоваться, а так же разъясняются преимущества своевременной оплаты счетов за ЖКУ.

Компромиссным вариантом погашения задолженностей является заключение соглашений с потребителем. Такой способ избавляет стороны от обращения в судебные инстанции. В процессе осуществления данного мероприятия возможно заключение самых различных сделок между ресурсоснабжающими организациями и должниками, например:

Соглашение об изменении способа исполнения обязательств. По данному соглашению должник, в счет погашения долга, выполняет необходимые организации работы. В законодательстве такого рода соглашения принято называть отступными;

Соглашение о замене одного обязательства другим: новация долга в заемное обязательство (п. 1 ст. 414 ГК РФ). Задолженность переводится в разряд займа, т.е. на неплательщика возлагается обязанность выплатить организации еще и проценты по долгу;

Соглашение о погашении задолженности в определенный срок. По данному соглашению устанавливается строгий период, за который задолженность должна быть погашена;

Соглашение о переводе долга на другое лицо (ст. 391 ГК РФ).

Приостановление или ограничение предоставления ЖКУ является мерой договорной ответственности и досудебного воздействия, и включает в себя так же начисление пеней.

Взыскание пеней носит компенсационно-карательный характер, т. е. направлено наказать должника и компенсировать потери ресурсоснабжающей организации. В соответствии с ч. 14 ст. 155 ЖК РФ пени установлены в размере одной трехсотой ставки рефинансирования Центрального банка РФ от не выплаченных в срок сумм за каждый день просрочки. При этом увеличение установленного ЖК РФ размера пеней не допускается.

Условия приостановления или ограничения предоставления ЖКУ гражданам предусмотрены постановлением Правительства РФ от 6.05.2011г. N354.

Приостановление или ограничение подачи коммунальных услуг осуществляется в следующем порядке:

1) ресурсоснабжающая организация направляет неплательщику письменное уведомление о том, что в случае непогашения задолженности в течение 1 месяца с момента направления данного письма предоставление ему коммунальных услуг будет приостановлено или ограничено. Перечень таких услуг прилагается к уведомлению, которое передается должнику путем вручения под расписку или направления заказным письмом по почте;

2) в случае непогашения потребителем долга, в течение установленного в уведомлении срока ресурсоснабжающая организация вправе ограничить предоставление коммунальных услуг с предварительным письменным извещением об этом потребителя за трое суток;

3) при непогашении задолженности по истечению 1 месяца со дня введения ограничения ресурсоснабжающая организация имеет право приостановить предоставление коммунальных услуг, за исключением отопления, холодного водоснабжения и водоотведения.

Ограничение предоставления жилищных услуг по содержанию и ремонту общего имущества дома практически неосуществимо.

Рассмотрим взыскание задолженности в судебном порядке. В случае если должниками не были выполнены обязанности по своевременной и полной оплате ЖКУ задолженность может быть взыскана в принудительном порядке. К судебному урегулированию стороны обращаются в том случае, если досудебное разбирательство не привело к положительному результату, т.е. обращение в судебные инстанции целесообразно, если использованы все меры досудебного воздействия.

Видами мер судебного воздействия являются взыскание задолженности по оплате ЖКУ, взыскание пеней, выселение неплательщика из наемного жилого помещения (ст. 90 ЖК РФ).

Выселение собственника из его квартиры на основании задолженностей за ЖКУ в любом размере в законодательстве не предусмотрено. Однако, если квартира является не единственным жильем для неплательщика - обращение на взыскание возможно.

Таким образом, для ресурсоснабжающих организаций основными принципами в работе с должниками должны стать построение четких, спланированных и регламентированных действий по отношению к потребителям-задолжникам, а так же профилактика задолженностей и их ликвидация на ранних стадиях, т.к. дальнейшая работа по взысканию долгов требует гораздо больших финансовых затрат, человеческих и временных ресурсов.

С первого дня возникновения задолженности и в любой момент до ее погашения данная задолженность может быть передана в коллекторские агентства - агентства по комплексному законному взысканию долгов, число которых в России не прекращает расти. На рис. 2. изображены некоторые регионы с указанием количества зарегистрированных в них коллекторских организаций.

Рис.2. Количество зарегистрированных на 2014 г. коллекторских агентств в субъектах Российской Федерации

Сопоставив рис. 1 и рис. 2 можно сделать вывод, что в тех регионах, где активно развивается коллекторская деятельность, ситуация с задолженностями населения по оплате ЖКУ является более благоприятной.

Методы коллекторов представляют собой информационную мотивацию должников к надлежащему поведению. Характерной особенностью коллекторства является их возможность выработать единую эффективную методику взыскания долгов, обладающих схожими основаниями (кредиты, коммунальные услуги). Такие объединенные схемы работы обходятся в несколько раз дешевле индивидуальных подходов.

На сегодняшний день выделяют два основных варианта сотрудничества с коллекторскими агентствами. Первый из них предполагает заключение договора между ресурсоснабжающей организацией и агентством. В тексте договора приводятся такие данные, как: сумма задолженностей, количество долгов, сроки возврата, информация по должнику, форма и размер вознаграждения коллекторов и др. При этом взыскатель должен выбрать и назначить ответственное лицо, которое будет контролировать, и координировать работу коллекторов.

Во втором варианте сотрудничества предполагается продажа задолженности по договору уступки прав. По результатам заключения такого договора коллектор становится взыскателем, а ресурсоснабжающая организация получает определенную сумму за продажу ранее принадлежащих ей прав. Следует отметить, что указанная форма сотрудничества с коллекторскими агентствами встречается несколько реже, чем первый вариант, поскольку зачастую у таких агентств нет в наличии значительных сумм денежных средств.

Рассмотрим системы оплаты услуг коллекторских агентств.

На данный момент можно выделить три основных системы оплаты коллекторских услуг. Согласно первой системе происходит начисление размера вознаграждения коллекторам в процентах от общей суммы денежных средств, полученных от должника. Размер вознаграждения зависит от времени просрочки и может достигать 50% от суммы долга при просрочке более 1 года. Данная система способствует мотивации коллектора, т.к. в случае безуспешной работы он не получит вознаграждения. Однако при использовании данной системы оплаты существует риск того, что малодоходные дела останутся без внимания коллекторов и пролежат на полке до истечения срока исковой давности.

Вторая система оплаты предполагает передачу коллекторскому агентству твердой денежной суммы. Такая система оплаты чаще всего применяется в случаях, когда вероятность взыскания долга достаточно высокая. Следует отметить, что в большинстве таких случаев выгоднее взыскивать долги собственными силами ресурсоснабжающей организации.

Третий вид системы оплаты является смешанным, и подразумевает сочетание первых двух систем. В таком случае коллекторскому агентству назначается и твердая сумма оплаты, и вознаграждение в виде процентов от возвращенных сумм за успешное взыскание долга.

Следует обратить внимание на тот факт, что в случае, если у ресурсоснабжающей организации имеется дебиторская задолженность, она так же является должником. Организация обязана расплачиваться за те ресурсы, которые она доставляет потребителям. Следовательно, отдавая коллекторским агентствам проценты с сумм задолженностей потребителей, или оплачивая работу коллекторов твердыми суммами, она лишает себя возможности погасить свою кредиторскую задолженность. На основании этого предлагаем четвертый вид системы оплаты, в котором коллекторскому агентству переходили бы лишь начисленные пени, а суммы долга возвращались бы в целости на счет ресурсоснабжающих организаций. Использование данного вида оплаты позволило бы работать поставщикам ЖКУ без ущерба для их деятельности и минимизировало бы риски банкротства.

Сложным в юридическом аспекте является вопрос сохранения режима персональных данных должников.

В Российской Федерации все организации, которые осуществляют обработку и хранение персональных данных, должны быть включены в Реестр по обработке персональных данных Роскомнадзора и соблюдать требования соответствующих законов (ФЗ № 152-ФЗ «О персональных данных»). В случае выполнения данных требований коллекторское агентство имеет полное право хранить и обрабатывать персональные данные без права передачи их третьим лицам.

Однако передача персональных данных от ресурсоснабжающих организаций к коллекторским агентствам должна происходить только при наличии согласия должника на передачу его персональных данных коллекторскому агентству. При заключении договора организациями-поставщиками ЖКУ с потребителями отдельным пунктом должно быть выделено, что она вправе передавать данные о задолжавшем потребителе третьим лицам.

Если должником такого согласия не дано, то Роскомнадзор выдает ресурсоснабжающей организации предписание о необходимости прекратить неправомерную обработку персональных данных третьим лицом в трехдневный срок.

В соответствии с вступившим в силу 1 июля 2014 г. Федеральным законом РФ от 21.12 2013 г. N 353-ФЗ "О потребительском кредите (займе)" передача персональных данных третьим лицам при уступке прав (требований) по договору потребительского кредита разрешена при условии, что лицо, которому были уступлены права, обязано хранить ставшие ему известными персональные данные, обеспечивать конфиденциальность и безопасность указанных данных и несет ответственность за их разглашение. Однако на деятельность ресурсоснабжающих организаций данный закон не распространяется, из чего следует, что необходима детальная разработка законодательной базы для коллекторской деятельности в Российской Федерации.

На основании проведенного исследования можно сделать следующие выводы:

1) В тех регионах, где задолженности по оплате ЖКУ достигают критических значений, необходимо создать районные и городские коллекторские агентства по уплате долгов ЖКХ.

2) Ресурсоснабжающим организациям следует проводить удержание заработной платы должников в счет погашения долга за ЖКУ по исполнительным листам. Согласно ст. 66 Федерального закона N119-ФЗ такое удержание может составлять до 50% от суммы заработной платы. Если за один раз его не хватило на погашение долга, значит, удержания переносятся и на последующие зарплаты.

3) На основании проведенного исследования считаем целесообразным внести изменения в ч. 14 ст. 155 Жилищного Кодекса РФ, а именно повысить размер пеней до одной двухсотой ставки рефинансирования Центрального банка РФ. Данное изменение повысит интерес коллекторских агентств к четвертому виду системы оплаты их услуг, которая, на наш взгляд, является наиболее эффективной для организаций-поставщиков ЖКУ.

Рецензенты:

Хрусталёв Б.Б., д.э.н., профессор, заведующий кафедрой «Экономика, организация и управление производством» ПГУАС, г. Пенза.

Баронин С.А., д.э.н., профессор, преподаватель кафедры «Экспертиза и управление недвижимостью» ПГУАС, г. Пенза.

Библиографическая ссылка

Кузин Н.Я., Чевакина Н.И. ОРГАНИЗАЦИЯ РАБОТЫ ПО ВЗЫСКАНИЮ ДОЛГОВ В ЖКХ // Современные проблемы науки и образования. – 2014. – № 6.;URL: http://science-education.ru/ru/article/view?id=15621 (дата обращения: 02.06.2019). Предлагаем вашему вниманию журналы, издающиеся в издательстве «Академия Естествознания»

Все наслышаны о незаконных и порой жестоких методах коллекторов. Много людей не только морально, но и физически пострадали из-за своевременно непогашенного долга, известны даже случаи трагических исходов обращения «вышибал» с заемщиками.

Ввиду этого в 2016 году был принят Закон № 230-ФЗ, направленный на защиту граждан от своеволия коллекторских фирм.

Сегодня я расскажу о том, как должен работать коллектор по закону, какие методы воздействия на граждан запрещены и куда можно пожаловаться в случае применения насилия к должнику.

✔

✔

✔

✔

✔

✔

✔

✔

✔

✔

○ Коллекторы и должники.

На сегодняшний день коллекторской может быть только организация, включенная в государственный реестр ФССП, основным видом деятельности которой является истребование задолженности. Не регистрируются в базе конторы, уставной капитал которых составляет менее 10 млн рублей.

Должник – лицо, своевременно не погасившее долг.

Коллекторы вправе истребовать только такие виды задолженности (ст. 1 Закона):

- По займам и кредитам, выданных юридическими лицами, если кредитор привлек коллектора для принудительного изъятия денег на основании письменного соглашения.

- По денежным обязательствам перед физическим лицом, если сумма долга составляет менее 50 тысяч рублей (кроме случая, когда кредитор переуступает долг через договор цессии).

- По коммунальным услугам, если коллекторам были переданы полномочия по взысканию долга.

○ Законные средства работы коллекторов.

Одним из главных нововведений является то, что коллекторы теперь не могут приходить просто так – кредитор обязан заранее уведомить об этом должника.

«Кредитор в течение тридцати рабочих дней с даты привлечения иного лица для осуществления с должником взаимодействия, направленного на возврат просроченной задолженности, обязан уведомить об этом должника путем направления соответствующего уведомления по почте заказным письмом с уведомлением о вручении или путем вручения уведомления под расписку либо иным способом, предусмотренным соглашением между кредитором и должником» (ст. 9 Закона).

В новом нормативном акте также не поощряются незаконные методы работы коллекторов. Общение с должником должно происходить сугубо в рамках следующих способов взаимодействия с заемщиком.

✔ Назначение встреч.

Право назначать встречи установлено ст. 4 Закона.

При любом личном общении сотрудник коллекторской организации обязан представиться и показать документ, подтверждающий его полномочия.

Имейте в виду, что обязательно будет идти запись разговора, о которой вас должны заведомо уведомить (ст. 17 Закона). Если вы не чувствуете в себе сил встретиться с коллектором и вести конструктивную беседу, наймите адвоката. О ведении дальнейших бесед через юриста коллекторам нужно сообщить письменно.

«Заявление должника о том, что взаимодействие будет осуществляться только через указанного им представителя, должно содержать фамилию, имя и отчество (при наличии) представителя должника, номер его контактного телефона, почтовый адрес и адрес электронной почты» (ч. 3 ст. 8 Закона).

В ч. 3 ст. 7 Закона установлены временные ограничения на встречи. Они не могут проходить ночью, а также чаще 1 раза в неделю.

«По инициативе кредитора или лица, действующего от его имени и (или) в его интересах, не допускается непосредственное взаимодействие с должником:

- В рабочие дни в период с 22 до 8 часов и в выходные и нерабочие праздничные дни в период с 20 до 9 часов по местному времени по месту жительства или пребывания должника, известным кредитору и (или) лицу, действующему от его имени и (или) в его интересах.

- Посредством личных встреч более одного раза в неделю».

Во время аудиенций могут быть заключены соглашения о способах взаимодействия сторон, о согласии должника на привлечение третьих лиц и на передачу сведений о себе посторонним, а также другие договора, не ущемляющие прав и интересы заемщика.

✔ Звонок с уведомлением о наличии задолженности.

Кредитор или коллектор при личном общении по телефону не вправе звонить с неопределяемого номера или скрывать информацию о себе. Разговор должен осуществляться на языке договора, на основании которого образовался долг (ч.ч. 9, 10 ст. 7 Закона).

Коллектор обязан представиться, проинформировать о причинах звонка и назвать основания, на которых кредитор передал ему полномочия по истребованию денег. Разговор будет записан.

Общение по телефону не может происходить:

- В рабочие дни в период с 22 до 8 часов и в выходные и нерабочие праздничные дни в период с 20 до 9 часов по местному времени по месту жительства или пребывания должника, известным кредитору и (или) лицу, действующему от его имени и (или) в его интересах;

- Посредством телефонных переговоров:

- Более одного раза в сутки.

- Более двух раз в неделю.

- Более восьми раз в месяц» (ч.3 ст. 7 Закона).

✔ Почтовая связь.

В соответствии с ч. 1 ст. 4 Закона взаимодействие с должником может осуществляться через почту.

«Во всех сообщениях, направляемых должнику кредитором или лицом, действующим от его имени и (или) в его интересах, в целях возврата просроченной задолженности посредством почтовых отправлений по месту жительства или месту пребывания должника, обязательно указываются:

- Информация о кредиторе, а также лице, действующем от его имени и (или) в его интересах:

- Наименование, основной государственный регистрационный номер, идентификационный номер налогоплательщика, место нахождения (для юридического лица), фамилия, имя и отчество (при наличии) (для физического лица), основной государственный регистрационный номер (для индивидуального предпринимателя).

- Почтовый адрес, адрес электронной почты и номер контактного телефона.

- Сведения о договорах и об иных документах, подтверждающих полномочия кредитора, а также лица, действующего от его имени и (или) в его интересах;

- Фамилия, имя и отчество (при наличии) и должность лица, подписавшего сообщение.

- Сведения о договорах и об иных документах, являющихся основанием возникновения права требования к должнику.

- Сведения о размере и структуре просроченной задолженности, сроках и порядке ее погашения (в случае, если к новому кредитору перешли права требования прежнего кредитора в части, указывается объем перешедших к кредитору прав требования).

- Реквизиты банковского счета, на который могут быть зачислены денежные средства, направленные на погашение просроченной задолженности» (ч. 7 ст. 7 Закона).

○ Незаконные способы взыскания долгов коллекторами.

Закон запрещает психологическое давление, угрозы, применение физической силы и обман в отношении должника (ст. 6). Тем не менее на практике коллекторы поступают по-своему, применяя старые и проверенные методы влияния на граждан.

Рассмотрим, как коллекторы могут принудить заплатить им деньги вопреки правовым нормам.

✔ Назначение огромных процентов и пени.

Коллекторы не могут без документальных на то оснований назначать проценты на задолженность. Очень часто случается, что размер долга буквально за несколько месяцев становится космическим, превышая изначальную сумму в десятки раз.

Если с вами случилась такая история, потребуйте у коллектора предоставить вам документальное основание начислений и механизм расчета. Естественно, такой информации никто не предъявит, исключением является ситуация, когда вы сами согласились на повышение процента.

Также вы можете припугнуть коллекторов обращением в суд. Незаконно начисленную неустойку обычно удается оспорить.

✔ Угроза жизни и здоровью должника или его близких.

Коллекторам запрещено угрожать нанесением вреда здоровью или уничтожением имущества должника.

Даже словесные выпады в сторону заемщика запрещены.

На всякий случай записывайте каждый свой разговор с коллекторами на диктофон. Если вам удастся зафиксировать угрозы, обратитесь в правоохранительные органы, так как действия вымогателей наказуемы. Ответственность для нарушителя может наступить на основании ст. 163 УК РФ.

✔ Попытка продажи имущества.

Все попытки забрать ваше имущество коллекторами незаконны, так как полномочиями в отношении ареста собственности должника наделен только пристав.

Попытки отобрать имущество могут проявляться по-разному:

- Обманом.

- Путем склонения должника к невыгодным сделкам.

- Через угрозы повреждения собственности.

- Путем «ареста» недвижимости и понуждения заемщика отдать долг в установленный срок или переписать на коллектора квартиру.

При любом «покушении» на ваше имущество, в том числе словесном, попытайтесь провести конструктивную беседу с вымогателями и сделайте акцент на том, что при дальнейших попытках забрать собственность, вы обратитесь с жалобой в правоохранительные структуры. Разговор желательно записывать на диктофон.

Когда речь заходит о дебиторской задолженности, важно вовремя оценить масштабы убытков и найти новую эффективную бизнес-схему. В 2012 года нам удалось снизить уровень просроченной дебиторской задолженности в 2,5 раза - с 24 % до 9,5 %, а финансовый оборот компании увеличить на 15 %. Это стало результатом слаженной деятельности сразу трех департаментов: финансового, продаж и службы безопасности. Как же грамотно внедрить алгоритм работы с должниками?

Наталья Жирнова,

исполнительный директор, «Оптимист»

Прочитав эту статью, вы узнаете:

- Как работать с должниками

- Как построить систему контроля дебиторской задолженности

- Пять шагов эффективной работы с должниками

В базе данных нашей компании около 800 постоянных заказчиков. При таком объеме товарооборота трудно контролировать уровень дебиторской задолженности. Например, если в январе мы реализовали товар на 100 тыс. руб. (условно) со средней отсрочкой 30 дней, значит, в феврале на наш счет должно поступить 100 тыс. руб. Однако часто нам перечисляли не более 70 тыс., а оставшуюся сумму возвращали в марте или даже позже. Рассмотрим, как работать с должниками и как построить новую систему контроля дебиторской задолженности для оптовой компании, работающей в секторе b2b, с оборотом в несколько млрд руб. в год.

Срочно проверьте своих партнеров!

Вы знаете, что налоговики при проверке могут цепляться к любому подозрительному факту о контрагенте ? Поэтому очень важно проверять тех, с кем Вы работаете. Сегодня, Вы можете бесплатно получить информацию о прошедших проверках Вашего партнера, а главное получить перечень выявленных нарушений!

Как работать с должниками: 5 шагов построения системы контроля и учета дебиторской задолженности

Шаг 1. Меняем мотивацию менеджеров по продажам

Если компания использует схему работы с отсрочкой платежа, то вопрос о мотивации менеджеров отдела продаж чрезвычайно важен, и в основе внедрения бизнес-процесса должна лежать именно личная заинтересованность сотрудника. Ранее в нашей компании продавцу давали премию в зависимости от объема отгруженного клиенту товара и урезали ее за превышение нормы просроченной дебиторки, теперь же для каждого менеджера по продажам определена точка минимума поступления денежных средств от клиента, она же точка отсчета для начисления премиальных. Зависит точка минимума от точки безубыточности компании. Например, нижний порог ежемесячной выручки условно должен быть равен 100 тыс. руб. Понятно, что если в компании работают десять менеджеров (и оборот каждого из них примерно одинаков), то точка минимума составляет 10 тыс. руб. Начисление премиальных процентов начинается после того, как менеджер проходит эту точку, которая определятся индивидуально для каждого сотрудника с учетом некоторых факторов. Точка минимума устанавливается на определенный период, например на год.

- Жесткая конкуренция: 10 нестандартных способов выделиться

Если менеджер не достигает своей точки минимума, он получает только оклад (у нас сумма оклада разнится в зависимости от стажа работы и объема продаж конкретного сотрудника, минимальная ставка - 25 тыс. руб.).

Таким образом, менеджер следит за результатом, который складывается из нескольких источников (предоплата, текущие платежи или просроченная дебиторка) и стремится обеспечить максимальный приток денежных средств. Для компании это довольно выгодная схема работы: если кто-то из заказчиков не укладывается в график оплат, менеджер заинтересован в поиске вариантов замещения поступления платежей в своей группе клиентов.

Шаг 2. Вводим еженедельный финансовый учет

Раньше менеджер осуществлял контроль дебиторской задолженности раз в месяц (обычно в конце), и нередко платежи поступали неравномерно - пик приходился на конец месяца, когда весь отдел судорожно начинал собирать деньги. Ситуация изменилась после внедрения системы еженедельного контроля: финансовый отдел формирует сумму просроченной дебиторской задолженности по каждой накладной и распространяет информацию в службе продаж. Менеджеры вносят комментарии - «клиент уже оплатил, ждем зачисления средств», «я сообщил клиенту, он завтра оплатит» - и отправляют сведения руководителям коммерческого и финансового отделов. В нестандартных случаях вроде «клиент просит сверку и после подписания готов оплатить», менеджер также обязан уведомить финансовую службу и своего руководителя.

На основании данных о просроченной дебиторской задолженности за прошедший месяц формируется черный список должников - клиентов, которые систематически нарушают платежную дисциплину на срок до 10–12 дней. После письменного уведомления такой заказчик переводится на 50–100 %-ную предоплату на период до трех месяцев.

Шаг 3. Контролируем ожидаемые платежи

Согласно заранее составленному графику прихода денежных средств (не менее чем на четыре недели вперед) менеджер организует дальнейшие действия. Как только товар отгружен и получен клиентом, необходимо выяснить, не возникло ли проблем с количеством, ассортиментом и качеством поставки, и напомнить о плановом сроке оплаты. За неделю до срока оплаты менеджер письменно напоминает клиенту о необходимости внести наш счет в график платежей (ранее многие платежи не доходили вовремя, потому что клиент об этом просто забывал). Также напоминание отправляется за три дня до платежа и накануне даты планового поступления средств. Таким образом мы минимизировали просрочку платежей, и если клиент не может внести плату в установленный срок, то, как правило, предупреждает об этом заранее. Тем не менее риск неплатежа все-таки существует. Как работать с должниками в этом случае?

Если платеж не пришел вовремя, то менеджер в течение десяти рабочих дней после просроченной даты оплаты самостоятельно работает над возвращением денежных средств - рассылает письма-напоминания, ведет телефонные переговоры. В этот период необходимо документировать все этапы общения с клиентом: сохранять письма, поддерживать реестр телефонных звонков. Автоматически все заказчики с просрочкой попадают в стоп-лист, и программа не позволяет менеджеру формировать дальнейшую отгрузку.

- Договор на оказание услуг: образец с пояснениями экспертов

Если в течение десяти дней от клиента поступает новый заказ, а плата за предыдущий заказ еще не поступила, то разрешить отгрузку может только финансовый департамент после проверки клиента (сотрудники департамента ведут статистику своевременности платежей) и при наличии официального гарантийного письма.

Заказчики, которые задерживают платежи более чем на две недели, также переходят в стоп-лист. Финансовая служба направляет клиенту письмо-уведомление о полном прекращении отгрузки до момента поступления денежных средств на счет. Кроме того, клиент должен предоставить график ожидаемых платежей. Обычно мы стараемся договориться с контрагентом и согласовать вариант решения вопроса, устраивающий обе стороны. Когда договориться не удается, менеджер направляет заказчику один из вариантов претензии. Новые условия фиксируются на срок от одного до трех месяцев в зависимости от частоты закупок клиента. Возврат к прежней системе работы возможен при условии соблюдения финансовой дисциплины.

Если в течение 21 дня проблему решить не удалось (клиент не идет на контакт или просит значительные преференции), к работе приступают представители службы безопасности. Данные о результатах работы формируются в виде отчета.

Если оплата так и не поступила, начинается сбор всех документов, имеющих отношение к договору (сумма остатков товара, сбор накладных) для возможного обращения в судебные органы. Но это крайне редкая мера - в основном заказчики перечисляют деньги еще на этапе попадания в стоп-отгрузку.

Шаг 4. Структурируем дебиторскую задолженность

Нередко проблема несвоевременных платежей может скрываться и в нерешенных бумажных вопросах. Например, не произведена сверка и имеется невыверенный долг, не проведен возврат товара, не закрыты рекламации. Чтобы избежать таких проблем, мы классифицировали дебиторку по типам: задолженность по акции (например, товар на открытие магазина), возврат товара, недопоставка, прочие рекламации. Вся информация собирается еженедельно. Запрос на решение тут же отправляется в соответствующую службу, которая разбирает и решает проблему (в отдел работы с рекламациями, в сервисную службу). Все эти вопросы также контролируют как менеджер, так и представители финансового отдела.

Шаг 5. Соблюдаем лимит и формируем приоритет отгрузок

Еще одно нововведение - лимит отгрузки. Менеджер не имеет права отгрузить (продать) клиенту объем, превышающий величину его среднемесячного заказа за последние три месяца. Раньше продавец работал с любой заявкой, и клиент мог позволить себе задерживать платежи. Теперь, если среднемесячный заказ составляет (условно) 5 млн руб., а клиент присылает заявку на 7 млн, менеджер обязан согласовать ее с коммерческим директором, а также с руководителями службы безопасности и финансового департамента, которые должны подтвердить платежеспособность или затребовать гарантийное письмо от компании-клиента.

- Сетевой анализ: 5 важнейших аспектов изучения сайта конкурентов

В результате в компании практически отсутствуют «горячие» пятницы (период срочного сбора средств за прошедшую неделю) и провальная, с точки зрения поступления финансов, первая неделя месяца. График отгрузок и платежей значительно выровнялся.

Нужно подчеркнуть, что приоритет в отгрузках отдается в первую очередь тем компаниям, которые работают по предоплате либо производят своевременные оплаты по договору. Таким образом мы увеличили оборот денежных средств компании на 15 %.

Наталья Жирнова окончила МГТУ им. Н.Э. Баумана, факультет энергетического машиностроения по специальности «вакуумная и компрессорная техника». Начала карьеру в 2001 году с должности менеджера по продажам. Имеет опыт антикризисного управления, разработала технологию выхода компании на стабильный уровень платежеспособности. В 2012 году в рамках ежегодной премии журнала «Генеральный директор» победила в номинации «Оптимизация бизнес-процессов» и вошла в топ-250 лучших российских руководителей России.

«Оптимист» - оптовая компания, входит в состав торгово-промышленного холдинга «Энтузиаст». Реализует оборудование и инструмент для строительства и ремонта. Представляет продукцию мировых брендов, развивает собственные торговые марки. На рынке с 1992 года. Официальный сайт - www.optimist-opt.ru

Rockwool - производитель негорючей теплоизоляции, звукоизоляции и огнезащиты. Группе компаний Rockwool принадлежит 27 заводов в 17 странах Европы, Северной Америки и Азии. Российское подразделение основано в 1995 году и занимает в группе третье место по обороту продаж - 11 % общего объема. Официальный сайт - www.rockwool.ru

Каждый хозяин квартиры в многоэтажном доме, который находится в ведении управляющей компании, ТСЖ или иного органа ЖКХ, обязан исправно оплачивать коммунальные услуги. Однако практика показывает, что далеко не все жильцы рассчитываются по квитанциям своевременно, а некоторые предпочитают не оплачивать коммуналку вовсе (несмотря на это, услугами ЖКХ они активно пользуются). Как добиться возврата долгов за ЖКУ и не допустить просрочек - читайте в статье.

По каким видам задолженности проводится работа с должниками ЖКХ

Задолженности за услуги ЖКХ подразделяются на несколько категорий по срокам выполнения обязательств:

1. Текущая

Текущая задолженность - это долг, образовавшийся в течение одного установленного срока. Такая задолженность может возникнуть, даже если срок ее погашения еще не подошел к концу.

В соответствии со статьей 155 Жилищного кодекса РФ, оплачивать жилье и коммуналку необходимо до десятого числа каждого месяца, если иные условия не прописаны в ваших договорах с управляющими или ресурсоснабжающими организациями. То есть ЖК РФ позволяет органам ЖКХ самостоятельно устанавливать сроки уплаты коммунальных взносов в каждом отдельном доме.

Таким образом, в системе жилищно-коммунального хозяйства текущий долг образуется в период с первого по десятое число каждого месяца, следующего за оплачиваемым (если в договоре не прописаны иные условия).

По отношению к такому долгу никакие способы работы с должниками ЖКХ, меры взыскания и штрафные санкции не применяются. Ведь потребитель пока не успел нарушить права кредитора. Тем не менее, некоторые меры стимулирования своевременной оплаты все же могут применяться. Они направлены на то, чтобы предупредить образование просроченных долгов.

2. Просроченная

Просроченная задолженность - это долг, срок оплаты которого уже прошел. Если говорить о действующем порядке оплаты ЖКУ, то такая задолженность появляется 11 числа каждого месяца (если иные условия не прописаны в договоре).

При возникновении такого рода задолженности возможно применение мер взыскания и штрафных санкций, ведь потребитель уже совершил правонарушение, просрочив оплату коммуналки. Чтобы разработать оптимальный комплекс мер по снижению просроченной задолженности, следует узнать, на какие виды подразделяется долг исходя из возможного срока его погашения:

- Долг, который накопился в течение двух-трех месяцев.

Работа с должниками ЖКХ, накопившими задолженность в течение двух месяцев, практически не выполняется, поскольку ее экономическая эффективность весьма невелика. Ведь специалист по взысканию задолженности потратит много рабочего времени на нарушителя, а сумма оплаченного им долга будет совсем небольшой.

Такая задолженность может возникать как из-за недисциплинированности плательщиков, так и из-за того, что они получают зарплату после десятого числа каждого месяца.

- Долг, накопленный за период до года (долгосрочный).

Такой тип задолженности бывает вызван более глубинными причинами – например, осознанным уклонением нарушителя от оплаты ЖКУ.

- Долг, который можно погасить в течение 1-3 лет или невозможно погасить вовсе.

Чаще всего задолженность такого рода возникает ввиду сочетания следующих причин:

- низкий уровень дохода плательщика;

- хронические заболевания, мешающие внесению платежей за жилищно-коммунальные услуги (в том числе алкоголизм и наркомания);

- ситуации, в которых погашение задолженности невозможно из-за юридических или практических препятствий.

Смотрите фрагмент вебинара для наших подписчиков на тему "Распространенные ошибки в общении с жителями: практика, советы и примеры"

К накоплению задолженности приводит совокупность нежелания плательщика вносить жилищно-коммунальные платежи и невозможности работы с должниками ЖКХ и взыскания долгов со стороны органов ЖКХ.

Своевременное получение денежных средств от жильцов для управляющих организаций очень важно. Большинство таких компаний работает без каких-то значительных запасов финансовых ресурсов, поэтому даже небольшое количество неплательщиков может подорвать устойчивость УК.

Жесткость управляющих организаций в истребовании задолженностей объясняется тем, что наличие должников в обслуживаемых домах прямо угрожает их существованию. Чтобы такая угроза стала реальной, достаточно даже 5% жильцов, которые несвоевременно вносят необходимые средства. Мы даже не говорим о том, что они не платят вообще. Здесь имеется в виду наиболее распространенный тип должников, которые оплачивают ЖКХ, но нерегулярно, например, раз в три месяца.

В то же время УК необходимо оплатить поставку тепла, воды и прочих ресурсов своевременно. 5 % выпадающих средств превращаются в кассовый разрыв, который приходится как-то компенсировать. В условиях удорожания денег и уменьшения их количества свободных финансовых ресурсов у управляющих организаций обычно не бывает. Приходится прибегать к кредитованию, а значит, накапливать проценты на занятые у банков суммы. С современными ставками по кредитам в районе 20% УК начинают постепенно копить собственные долги, и через 4-5 лет такой деятельности честно работающая в сфере ЖКХ организация может превратиться в банкрота.

Причины, которые приводят к тому, что потребители прекращают оплату жилищно-коммунальных услуг, можно подразделить на две категории: объективные и субъективные.

- Оценка различных способов оплаты коммунальных услуг

- Причины, обусловленные низкими доходами плательщика. Речь идет о потребителях, которые получают низкую или среднюю зарплату. Возможно, они и хотели бы своевременно оплачивать ЖКУ, но не имеют такой возможности из-за отсутствия финансов. Так, жилец может получать доход, не позволяющий ему ни претендовать на льготы и субсидии, ни оплачивать ЖКУ в полном объеме. Также к этой категории относятся причины, связанные с датой получения дохода – большинство жителей получают основной доход в виде зарплаты, сроки выдачи которой значительно разнятся.

- Причины, обусловленные высокими расходами плательщика. Речь идет, в первую очередь, о сезонных расходах на новогодние праздники, свадьбы, дни рождения и пр., сбор детей в детсады и школы, а также об иных крупных расходах – к примеру, на покупку автомобиля, бытовой техники, крупногабаритной мебели и пр.

- Причины, обусловленные морально-психологическим состоянием потребителя. Такие неплательщики делятся на умышленных, которые не платят за ЖКУ намеренно, например, из-за того, что не согласны с реформами жилищно-коммунального хозяйства, и неумышленных, которые элементарно забывают внести платеж по квитанции.

- Причины, обусловленные физическим состоянием потребителя. Речь идет о гражданах, страдающих от различных заболеваний. Они попросту не могут оплатить жилищно-коммунальные услуги без посторонней помощи, отсюда и происходит накопление задолженности. При этом они гасят ее, как только все мешающие обстоятельства удается устранить.

- Причины, обусловленные местом пребывания плательщика (например, в другом городе), его временным отсутствием. Такие обстоятельства приводят к возникновению разрыва между начисленными и оплаченными счетами и осложняют работу с должниками ЖКХ.

- Причины, обусловленные низким качеством ЖКУ, невыстроенной системой контроля над ним. Плательщики зачастую отказываются оплачивать некачественные услуги, к тому же если тарифы на них регулярно повышаются.

- Причины, обусловленные организационными проблемами с начислением платы за ЖКУ. К примеру, потребитель может быть не согласен с суммой к оплате. Пока он не выяснит, чем обусловлены суммы в квитанциях, он не станет их оплачивать.

- Причины, обусловленные неверной организацией системы сбора платежей за ЖКУ. Речь идет о неудобно расположенных кассах оплаты, не вовремя разосланных квитанциях, не дошедших до потребителя счетах и т.д. Все эти препятствия отдаляют момент оплаты ЖКУ на неопределенно долгий срок.

- Причины, связанные с правом некоторых категорий граждан на льготы и субсидии. Иногда процедура реализации права на компенсацию бывает очень сложной, долгой и запутанной. В свою очередь, это откладывает момент, когда получатель субсидии сможет оплатить ЖКУ. Кроме того, этот факт снижает общее число получателей жилищных субсидий – люди бывают не готовы тратить время на оформление документов, раскрывать сведения о своих доходах и социальном статусе малообеспеченного.

- Причины, обусловленные завышенными тарифами на жилищно-коммунальные услуги:

- причины, обусловленные ростом цен и тарифов на ЖКУ, – регулярное повышение объема платежей для каждого плательщика снижает их общий объем – население не успевает перепланировать семейные бюджеты, и граждане начинают переходить в категорию неплатежеспособных;

- причины, обусловленные существующей политикой тарифообразования, которая является излишне строгой и негибкой. Согласно российскому законодательству, органы ценового регулирования должны устанавливать фиксированные цены и тарифы на ЖКУ, единые для региона в целом, с крошечным процентом рентабельности. Вследствие такого регулирования поставщики не могут снижать цены на услуги, а потребители из разных районов получают услуги разного качества по единым ценам;

- Причины, обусловленные недостаточно продуманными механизмами привлечения к ответственности за неуплату жилищно-коммунальных платежей или за их несвоевременную уплату. К примеру, граждане могут не спешить оплачивать ЖКУ, если знают, что за просрочки не предусмотрено штрафов и пеней, а в случае предъявления к ним исковых требований в судебном порядке, они смогут оплатить всю задолженность без дополнительных штрафов в досудебном порядке.

- Причины, обусловленные недостаточным информированием населения. Речь идет о некачественном информационном обеспечении, недостаточном количестве информации и ограничениях доступа к ней.

К объективным причинам накопления задолженностей можно отнести также ситуацию, когда дом оказывается без управляющей организации. Так бывает, если УК самостоятельно отказывается от обслуживания МКД, либо ее лишают такой возможности из-за допущенных нарушений.

Жильцы многоэтажки на определенный период оказываются в правовой лакуне. Какое-то время им не приходят платежки, хотя основные коммунальные услуги продолжают предоставляться. Иногда такая ситуация может тянуться годами, в результате чего собственники квартир накапливают долги, а общедомовое имущество оказывается без должного внимания.

Остаться без управления дом не может. Собственникам квартир в итоге придется создать ТСЖ или провести собрание по выбору новой УК. Если они не смогут выбрать управляющую организацию самостоятельно, то ее должны назначить органы местного самоуправления. По закону властям дается три месяца на обеспечение дома новой УК. Этот срок может быть нарушен по нескольким причинам:

- отсутствие активности жильцов в решении данного вопроса;

- невыполнение чиновниками своих обязанностей;

- конфликт нескольких управляющих организаций за право получения дома.

Когда УК будет назначена, она потребует оплатить все пропущенные счета. Здесь ее ждут определенные проблемы, так как придется требовать от жильцов погасить значительные накопленные суммы.

К числу наиболее сложных для управляющих организаций также относятся ситуации с долгами отсутствующих должников. Например, в таком случае непросто начать судебное разбирательство. УК необходимо подавать исковое заявление по месту регистрации и проживания владельца, а оно не всегда совпадает с адресом неоплачиваемого жилья.

Еще одна проблема – отсутствие контроля не живущих в квартире собственников за приборами учета. Это также становится причиной накопления дополнительных долгов за ЖКУ , которые собственники затем начинают оспаривать у управляющей организации. Для примера приведем ситуацию с длительно пустующей квартирой, в которой пропущен срок поверки счетчиков воды и электричества. По факту ни один из этих ресурсов не расходуется, но из-за отсутствия действий со стороны жильца УК начинает начислять плату по нормативу.

Появившийся через какое-то время собственник пытается добиться перерасчета, но закон в данном случае на стороне управляющей организации. Слежение за состоянием индивидуальных приборов учета – обязанность жильцов, поэтому УК вправе требовать возврата начисленных по нормативам средств. При необходимости такая позиция без особых сложностей отстаивается в суде.

Под должниками за услуги ЖКХ традиционно понимают физических лиц, владеющих жилплощадью или проживающих в ней по договору социального найма. Однако собственниками квартир в многоэтажных домах являются не только граждане. Значительная часть жилого фонда находится в распоряжении муниципалитетов и различных государственных органов.

Квартирами в обычных МКД могут владеть разные министерства, использующие их в качестве служебного жилья и в иных целях. К примеру, достаточно много жилых площадей находится в собственности Министерства обороны. Кстати, именно оно считается одним из основных должников за коммуналку среди собственников, не являющихся физическими лицами.

Муниципалитеты, занимающиеся предоставлением жилья по договорам социального найма, тоже зачастую считают, что в сложной ситуации можно пренебречь оплатой ЖКХ. Представителям управляющих организаций убеждать чиновников в необходимости погашать долги зачастую даже тяжелее, чем обычных граждан. В таком случае нередко приходится прибегать к помощи контролирующих органов, в частности, прокуратуры.

- Упрощенный порядок взыскания задолженности за коммунальные услуги в арбитражных судах

Какими методами может проводиться досудебная работа с должниками по ЖКХ

Метод 1. Обнаружить должников, которые не желают оплачивать услуги ЖКХ

Существует определенная категория жильцов, которые принципиально не желают оплачивать коммунальные услуги. Они апеллируют к тому, что предоставляемые им услуги отличаются низким качеством, не соответствующим плате за них. Очень важно разъяснить жильцам, что неоплата коммунальных услуг – не выход, и существуют законные методы решения проблемы.

Метод 2. Повысить собираемость коммунальных платежей можно с помощью субсидирования

Посоветуйте жильцам не накапливать долги, а решать свои проблемы законными методами – к примеру, обратиться за предоставлением субсидии. Ведь человек может потерять работу, лишиться и без того маленького заработка, попросту заболеть – причин для накопления долгов за ЖКУ существует множество. Механизм субсидирования призван помочь людям, попавшим в сложные ситуации. Субсидию можно получить в том случае, если расходы на коммуналку «съедают» 22 % совокупного дохода семьи. В субъектах России этот процент может быть иным, однако, он не может превышать цифры, установленные на федеральном уровне.

Чтобы попросить помощи у государства, необходимо собрать минимальный пакет документов.

Существуют и другие виды льгот по оплате коммуналки, которые действуют для различных категорий лиц. Сведения о них должны размещаться на информационных стендах или доводиться до жильцов в устной форме.

Метод 3. Предложить заключить соглашение о погашении задолженности

Если личное общение и работа с должником ЖКХ не увенчалась успехом, можно приступать к досудебной претензионной практике. Официальную претензию можно направить заказным письмом или вручить лично в руки под подпись. Для многих должников официальный документ становится решающим аргументом в пользу погашения долга.

После вручения такой претензии почти половина должников немедленно отправляется гасить долги – они опасаются наступления более тяжких последствий. Читайте в журнале « ».

Метод 4. Создать неудобства для должников по услугам ЖКХ

Существует два законных метода работы с должниками ЖКХ:

- ограничение права выезда заграницу;

- отключение или ограничение жилищно-коммунальной услуги.

Работа с должниками ЖКХ в судебном порядке

При работе с должниками ЖКХ в судебном порядке выполняются следующие действия: поиск необходимых документов, составление иска, участие в судебных заседаниях, получение вынесенного решения и исполнительных листов.

Отличительная особенность судебного производства заключается в том, что стороны дела состязаются на равных условиях. Соответственно, коммунальная служба должна доказать суду, что у неплательщика накопилась именно такая задолженность, и что сама компания имеет право требовать ее уплаты у должника. В свою очередь, владелец квартиры или ее наниматель может оспаривать эти требования. Зачастую неплательщики имеют претензии именно к сумме долга. Они апеллируют к тому, что на деле коммунальные услуги не были оказаны в полном объеме, тарифы, по которым взимается плата, установлены незаконно, а начисления произведены с ошибками.

Иск к неплательщику должен быть подготовлен с особой тщательностью: необходимо собрать документы, подтверждающие сумму долга, и приложить их к иску (статья 132 ГПК РФ). Стоит отметить, что если у управляющей организации и гражданина не заключен договор об оказании услуг ЖКХ, это не является для него поводом не платить коммуналку.

Законом не предусматривается обязательное погашение долга в досудебном порядке. Если эта норма не прописана и в договоре на управление многоквартирным домом, то управляющая компания может сразу же подать на должника в суд, не направляя ему никаких уведомлений и требований ликвидировать долг.

Если ответчик, которому сообщили о месте и времени проведения заседания, не явился в зал суда без уважительной причины и без просьбы рассмотреть дело в его отсутствие, судебный процесс может пройти в порядке заочного производства.

Сторона, которая выиграет дело, сможет по решению суда взыскать с другой стороны все убытки, понесенные в ходе разбирательства, – в том числе расходы на госпошлину и адвоката.

За исполнением решения суда (или любых иных органов и должностных лиц) будет следить федеральная служба судебных приставов.

Если должник не исполнит решение суда в установленные в нем сроки и без уважительных на то причин, судебные приставы могут вынести ему постановление о временном запрете на выезд за границу. Такой документ выносится по заявлению взыскателя или по собственной инициативе службы судебных приставов.

При работе с должниками управляющие организации в последнее время часто используют такой действенный аргумент, как угрозу внесения информации о просроченных платежах в кредитную историю. Многие должники не догадываются о таком риске. Попадание в подобный «черный список» для значительной части из них крайне нежелательно, так как немалый процент неплательщиков – вполне состоятельные люди, не оплачивающие коммуналку вовсе не из-за отсутствия денежных средств.

К примеру, среди должников много тех, кто приобретает инвестиционную недвижимость. При наличии в собственности нескольких квартир неоплата может быть связана просто с тем, что человек забывает внести деньги.

УК нужно объяснять таким должникам, что информация в кредитную историю попадает через 10 дней после того, как суд вынесет решение о взыскании долга. Таким образом, неплательщику дается разумная отсрочка платежа даже в этом случае. Если он за 10 дней погасит долги, то никаких репутационных издержек не понесет.

Аргументировать свою позицию управляющая организация может разными способами. Наиболее действенными тут являются классические доводы относительно того, что порча кредитной истории из-за долга, который все равно будет взыскан, может помешать человеку в будущем взять кредит на какое-либо приобретение или оформить ипотеку.

Меры принудительного исполнения:

- Обращение взыскания на собственность неплательщика: деньги, вклады, ценные бумаги.

- Обращение взыскания на зарплату, пенсию и иные периодические выплаты, которые неплательщик получает на основании трудовых, гражданско-правовых или социальных отношений.

- Обращение взыскания на имущественные права неплательщика – например, на право получения платежей по исполнительному производству, в котором он является взыскателем, на право получения платежей по найму, аренде, а также на исключительные права на результаты интеллектуальной деятельности и средства индивидуализации, права требования по договорам об отчуждении или использовании исключительного права на результат интеллектуальной деятельности и средство индивидуализации и т.д.

- Изъятие у неплательщика собственности, присужденной взыскателю.

- Арест имущества неплательщика во исполнение судебного решения.

- Перерегистрация имущественных прав с неплательщика на взыскателя в случаях и порядке, установленных действующим законодательством.

- Совершение действий, прописанных в исполнительном листе, от имени и за счет неплательщика без его личного участия (если возможно).

- Принудительное выселение неплательщика из квартиры.

- Освобождение нежилых помещений (складов и хранилищ) от имущества неплательщика, запрет на пребывание в них.

- Принудительное выселение из России иностранных граждан или людей без гражданства.

- Другие действия, которые предусмотрены в федеральном законе или исполнительных документах.

Работа с должниками ЖКХ с помощью приказного производства

Федеральным законом от 02.03.2016 №45-ФЗ были введены новые положения в Гражданский процессуальный кодекс РФ и Арбитражный процессуальный кодекс РФ, вступившие в силу с 1 июня 2016 года. Они касаются приказного порядка взыскания долгов за жилищно-коммунальные услуги, а также телефонную связь.

Приказное производство - это новый порядок рассмотрения бесспорных требований кредитора. Теперь их можно рассматривать в сокращенные сроки без проведения судебного разбирательства и заслушивания мнений сторон, а лишь с помощью исследования представленных кредитором письменных доказательств. Итогом такого производства становится выдача судебного приказа.

Судебный приказ - это судебное постановление и исполнительный документ в одной бумаге. Кредитор, которому был выдан судебный приказ, может сразу же приступить к взысканию долга.

Ранее такой порядок также был предусмотрен в некоторых судебных процессах, но он не являлся обязательным для жилищно-коммунальных споров.

Приказное производство призвано сделать судебную защиту кредиторов более оперативной, а исполнение судебных актов – более эффективным. Такое производство снимает с судов необходимость браться за дела, не нуждающиеся в подробном рассмотрении, то есть дела с бесспорными требованиями. Дать оценку новому институту приказного производства пока трудно. Тем не менее, уже можно определить новые требования к работе с должниками ЖКХ.

К преимуществам судебного приказа можно отнести:

- оперативность выдачи - в течение 5 дней с момента подачи соответствующего заявления в суд;

- отсутствие судебных процедур – разбирательств, вызова сторон, заслушивания их мнений;

- приравнивание судебного приказа к исполнительному листу, приведение его в исполнение в соответствующем порядке.

Тем не менее, у судебного приказа есть и ряд недостатков – в первую очередь, для неплательщика. Он не может узнать о мотивировке принятого решения, так как в судебном приказе она не прописывается. Кроме того, ему неподконтролен сам процесс взыскания, а это может привести к обременению его имущества и запрету на выезд из страны.

Получение управляющей организацией судебного приказа еще не означает скорого возвращения должником денежных средств. Нередко происходит так, что у собственника квартиры нет денег и официального источника дохода, к которому можно было бы применить взыскание. Если должник действительно не работает и готов идти навстречу в погашении задолженности, то ему можно предложить отработать ее. Так человек сможет постепенно снять с себя денежные требования и получить пусть даже небольшой заработок.

Предложение отработки долга за ЖКХ – это одно из компромиссных решений в арсенале управляющих организаций. УК при реализации такой схемы может заполнить имеющиеся вакансии и активизировать работы на каком-то важном в данный момент направлении. Должнику помимо источника дохода предлагается избавление от пеней и компенсации судебных расходов. Последние будут неизбежными, если собственник жилья не станет проявлять активности в погашении задолженности.

Более подробно о возможности привлечения должников к отработке, правильном оформлении такой схемы и прочих тонкостях процесса вы можете узнать в статье из статьи журнала «Управление МКД» - « ».

Работа с должниками ЖКХ: 4 этапа получения судебного приказа

Этап 1. Обращение за получением судебного приказа.

При наличии просроченных долгов за жилое помещение или коммунальные услуги, не превышающих сумму в полмиллиона рублей (п. 1 ст. 121 ГПК РФ), кредитор вправе обратиться в суд за получением судебного приказа. Взыскателем в данном случае может выступать управляющая компания, ТСЖ, ЖСК, ресурсоснабжающая организация и пр.

В других ситуациях споры о погашении долгов должны разрешаться на общих основаниях искового производства.

Этап 2. Рассмотрение вопроса о выписке судебного приказа производится судьей без судебного заседания, без извещения сторон, без ведения протокола.

Судья самостоятельно принимает решение исходя из документов, предоставленных взыскателем. В итоге судебный приказ должен быть:

- вынесен в течение пяти дней с момента поступления заявления от взыскателя;

- выпущен в двух экземплярах на специальном судебном бланке. Один экземпляр остается в суде, другой выдается кредитору. Неплательщик получает копию;

- составлен в двух частях - вводной и резолютивной. Основным отличием от судебного решения является отсутствие описательной части, то есть мотивировки. Она ограничивается лишь ссылкой на закон, который послужил основанием для удовлетворения требований.

Судебный приказ направляется по адресу, который указал взыскатель (кредитор), и только один раз. Но поскольку срок, во время которого неплательщик может направить свои возражения по судебному приказу, начинает отсчитываться с даты получения приказа неплательщиком, а он может временно уехать или переехать вовсе, возможна повторная отправка приказа по новому месту нахождения.

Неплательщик может оспорить судебный приказ в течение десяти дней с момента получения копии судебного приказа. В случае поступления возражений судебный приказ аннулируется. Выписывая определение об отмене, судья должен разъяснить взыскателю, что он может подать те же требования, но уже в порядке обычного иска. Копии определения суда об отмене судебного приказа должны быть направлены сторонам в течение трех дней с момента вынесения.

Этап 4. Если в течение десяти дней неплательщик не направит свои возражения в суд, судья может выдать кредитору второй экземпляр документа с гербовой печатью суда. Взыскатель может сразу же предъявить его к исполнению.

Судебный приказ приводится в исполнение в том же порядке, что и все судебные постановления.

- Порядок перехода на прямые расчеты за коммунальные услуги

Работа с должниками ЖКХ с привлечением коллекторских агентств

Работа с должниками ЖКХ и взыскание с них задолженностей – неотъемлемая составляющая ежедневной рутины управляющих компаний, ТСЖ и ЖСК.

Обычно управляющие организации не привлекают к своей деятельности коллекторов – в сфере ЖКХ это не принято. Фирмы, управляющие многоквартирными домами, стараются взыскать задолженность с жильцов самостоятельно. При этом эксперты полагают, что в ближайшем будущем коллекторы станут гораздо активнее работать над привлечением клиентов из сферы ЖКХ.

Коллекторская деятельность сейчас строго контролируется законом. Требования и ограничения для коллекторов прописаны в Федеральном законе №230-ФЗ от 3 июля 2016 года.

Сами управляющие организации, взыскивающие долги с населения, под действие этого закона не подпадают. Фирмы, управляющие многоквартирными домами, не становятся коллекторами, взыскивая долги за ЖКУ, поскольку:

- по закону, коллекторы – это лица, для которых взыскание задолженностей с физлиц является основным видом деятельности;

- действие закона не распространяется на задолженности по законам о ЖКХ, поставках коммунальных услуг, обращении с бытовым мусором и пр.

Закон о коллекторах имеет силу только в тех случаях, когда полномочия по взысканию задолженности отдаются банку или профессиональному коллекторскому агентству.

Управляющие компании, ТСЖ и ЖСК также могут самостоятельно осуществлять работу с должниками ЖКХ и взыскание с них задолженностей. Этой сферы новый закон не касается. Под деятельностью коллекторов подразумевается осуществление действий по взысканию просроченной задолженности с физлиц, которое выполняется специализированными организациями. В законе о коллекторах четко прописаны способы, которые можно применять в общении с неплательщиками, а также методы, использовать которые запрещено.

Заключая договор с коллекторским агентством, помните о действиях, которые запрещены при работе с должниками ЖКХ. В их число входят следующие запреты:

- на использование физической силы против должника;

- на повреждение имущества;

- на использование опасных методов;

- на психологическое воздействие (оскорбления, публичное унижение);

- на введение должника в заблуждение, иные варианты злоупотребления правом;

- на раскрытие информации о неплательщике третьим лицам.

Запрет подобных действий следует продублировать в тексте договора, который вы будете подписывать с коллекторами. Угрозы совершения действий, запрещенных Законом о коллекторах, приравниваются к самим таким действиям и также строго преследуются.

Обязательно ознакомьтесь со всеми сведениями о коллекторском агентстве, с которым вы планируете заключить договор о работе с должниками ЖКХ. Взыскивать просроченные долги с населения могут только юрилица, состоящие в госреестре. Пока этот перечень только разрабатывается, он не утвержден в окончательном виде. Поэтому стоит обращать внимание на уставные документы потенциального партнера.

Заниматься взысканием задолженностей на профессиональном уровне могут только компании, которые имеют в своих учредительных бумагах код ОКВЭД 82.91 (взыскание долгов по квитанциям, их пересылка клиентам) или 69.10 (деятельность в юридической сфере). Закон о коллекторах не позволяет прибегать к услугам более чем одного коллекторского агентства одновременно.

- Законно ли разглашать списки должников по оплате ЖКУ?

Работа с должниками ЖКХ: примеры из практики

Приведем несколько примеров того, как велась работа с должниками ЖКХ в разных российских городах в различные периоды времени.