От пени до ареста - несколько шагов

В этом году единый срок уплаты земельного налога, налога на имущество для физических лиц и транспортного налога истекает 1 декабря. Что ожидает граждан после этой даты, «ЭВ» рассказывает начальник инспекции федеральной налоговой службы России по г.Павловскому Посаду Людмила Шуйкова.

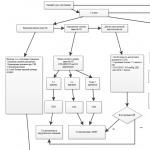

Если до 1 декабря не заплатить налоги, после этой даты начнут набегать пени. Они начисляются за каждый календарный день просрочки в размере 1/300 от действующей ключевой ставки рефинансирования Центробанка РФ. На сегодняшний день она составляет 10%.

В соответствии со статьёй 48 Налогового кодекса РФ в случае неисполнения налогоплательщиком-физическим лицом, не являющимся индивидуальным предпринимателем, обязанности по уплате налога, налоговый орган, направивший требование об уплате налога, вправе обратиться в суд с заявлением о взыскании налога за счет имущества, в том числе денежных средств на счетах в банке и наличных денежных средств данного физического лица в пределах сумм, указанных в требовании об уплате налога.

Указанное заявление о взыскании подаётся налоговым органом в суд, если общая сумма налога, сбора, пеней, штрафов, подлежащая взысканию с физического лица, превышает 3000 рублей. Копия заявления о взыскании не позднее дня его подачи в суд направляется физическому лицу, с которого взыскиваются налоги.

Взыскание налога, пеней, штрафов за счёт имущества физического лица проводится в соответствии с Федеральным законом от 02.10.2007 № 229-ФЗ «Об исполнительном производстве». При неисполнении должником в установленный для добровольного исполнения срок без уважительных причин требований, содержащихся в исполнительном документе, сумма задолженности по которому превышает 10 тысяч рублей, выданном на основании судебного акта или являющемся судебным актом, судебный пристав-исполнитель вправе по заявлению взыскателя или собственной инициативе вынести постановление о временном ограничении на выезд должника из РФ.

Кроме того, судебный пристав-исполнитель в целях обеспечения исполнения исполнительного документа, содержащего требования об имущественных взысканиях, вправе наложить арест на имущество должника.

Для пенсионеров

От уплаты налога на имущество освобождены 15 льготных категорий россиян и, прежде всего, пенсионеры. Но льготников ограничили нулевым налогом только для одного вида недвижимости: одной квартиры, одной дачи, одного гаража. Все льготы по налогу носят заявительный характер. Налогоплательщик должен определиться с выбором объекта, в отношении которого будет предоставлена льгота и предоставить в любой налоговый орган заявление и документы, подтверждающие право на льготу, до 1 ноября года, являющегося налоговым периодом. Начиная с него и будет применяться налоговая льгота.

Если уведомление о выборе объекта не было своевременно предоставлено, то налоговая льгота будет предоставляться в отношении одного объекта налогообложения каждого вида с максимальной исчисленной суммой налога. Однако такой расчет может быть произведен только в отношении граждан, на которых в базе данных имеются сведения о представленных налогоплательщиком документах, подтверждающих право на льготу.

Возможен перерасчет налога за прошлые налоговые периоды в случае, если заявление и документы, подтверждающие право на льготу, представлены с опозданием. Налог может быть пересчитан не более чем за три года, предшествующих обращению. Выявленная переплата по налогу подлежит зачету в счет будущих платежей или возврату налогоплательщику.

Как воспользоваться правом на льготу

Налогоплательщики лично либо по нотариально заверенной доверенности представляют в налоговые органы соответствующие документы-основания для льготы. Сделать это можно и через интернет сервис «Личный кабинет налогоплательщика для физических лиц». Заявление предоставляется в электронной форме с усиленной квалифицированной электронной подписью по телекоммуникационным каналам связи. Таким образом, вам необходимо в срок не позднее 1 февраля года, следующего за истекшим налоговым периодом, обратиться в налоговый орган с документами:

Заявлением о предоставлении льгот,

Документом, удостоверяющим личность,

Документами, подтверждающими льготу.

Определение ставок налога и льгот, порядка его уплаты относится к полномочиям представительных органов муниципальных образований.

Где и как можно оплатить

По налоговым уведомлениям оплатить налог можно в отделении любого банка в любом городе РФ. Также налог можно оплатить через сервис «личный кабинет налогоплательщика для физических лиц» (https://lk2.service.nalog.ru/lk/) или, зная свой ИНН и сумму налога, на сайте ФНС России (http://www.nalog.ru/rn50/service/obr_fts/). Оплачивать налог граждане должны со своей банковской карты, оплата чужого налога признается недействительной.

Со 2 июня 2016 года физическим лицам, получившим доступ к «личному кабинету налогоплательщика», налоговые уведомления по почте направляться не будут. Желающие смогут распечатать квитанцию либо оплатить налог on-line.

Для получения документов по почте следует направить в любой налоговый орган по своему выбору уведомление о необходимости получения документов на бумажном носителе.

Налоговые льготы, принятые в Электрогорске

О льготах по местным налогам, утвержденным Советом депутатов г.о. Электрогорск на 2015 и 2016 годы, рассказывает главный эксперт Совета депутатов Ирина Командина.

Федеральные льготники

Как и раньше от уплаты налога на имущество для физических лиц и земельного налога освобождаются федеральные льготники. Это Герои СССР и Герои РФ, лица, награжденные орденом Славы трех степеней, инвалиды I и II групп, инвалиды с детства, участники, ветераны и инвалиды гражданской и Великой Отечественной войн, узники фашистских концлагерей, граждане, реабилитированные и пострадавшие от политических репрессий, лица, имеющие право на получение социальной поддержки в соответствии с законами РФ о социальных гарантиях гражданам, подвергшимся радиационному воздействию в различных регионах при работе или ликвидации последствий аварии на Чернобыльской АЭС, и др. Полный список льготных категорий и порядок применения льготы можно узнать, обратившись в Совет депутатов или позвонив по тел. 3-28-96, 3-77-39.

Многодетные семьи

От земельного налога на 2015 год освобождаются многодетные семьи в отношении одного земельного участка, расположенного на территории города. Льгота предоставляется одному из родителей, имеющему удостоверение «Многодетная мать (отец)». Замечу, что многодетной считается семья, воспитывающая трех и более несовершеннолетних детей, и семьи, утратившие статус многодетных из-за достижения одним или несколькими детьми совершеннолетия, но при условии, что совершеннолетние дети не достигли 23 лет и обучаются в образовательных учреждениях всех типов по очной форме обучения.

На 2016 год уменьшение исчисленной суммы земельного налога на 50 % в отношении одного земельного участка предусмотрено для семей, имеющих трех и более несовершеннолетних детей, среднедушевой доход которых ниже величины прожиточного минимума, установленной в Московской области на душу населения.

Пенсионеры

Освобождаются от налога на имущество для физических лиц на 2015 и 2016 годы пенсионеры, пенсии которым назначены в порядке, установленном пенсионным законодательством, а также лица, достигшие возраста 60 и 55 лет (соответственно мужчины и женщины), которым в соответствии с законодательством РФ выплачивается ежемесячное пожизненное содержание. А также граждане, уволенные с военной службы или призывавшиеся на военные сборы, выполнявшие интернациональный долг в Афганистане и других странах, в которых велись боевые действия, родители и супруги военнослужащих и государственных служащих, погибших при исполнении служебных обязанностей.

От земельного налога на 2015 год освобождаются одиноко проживающие пенсионеры (то есть не имеющие других лиц, зарегистрированных совместно с ними по месту жительства), а также ветераны труда. Кроме того, лица, начавшие трудовую деятельность в несовершеннолетнем возрасте в период Великой Отечественной войны и имеющие трудовой стаж не менее 40 лет для мужчин и 35 лет для женщин.

На 2016 год пенсионерам, доход которых ниже двукратной величины прожиточного минимума, установленной в Московской области для пенсионеров, предусмотрена льгота в виде уменьшения исчисленной суммы земельного налога на 50% в отношении одного земельного участка.

Малоимущие

Уменьшение исчисленной суммы земельного налога на 50% в отношении одного земельного участка предоставляется малоимущим семьям и малоимущим одиноко проживающим гражданам, среднедушевой доход которых ниже величины прожиточного минимума, установленного в Московской области на душу населения.

Супруги ветеранов

С 2016-го введена новая льгота для супругов погибших (умерших) ветеранов Великой Отечественной войны, не вступивших в повторный брак, а также супругов погибших (умерших) ветеранов боевых действий, также не вступивших в повторный брак. На них распространяется уменьшение исчисленной суммы земельного налога на 50% в отношении одного земельного участка.

Кстати

По информации Ирины Командиной, главного эксперта Совета депутатов, от уплаты налога на имущество для физических лиц и земельного налога освобождаются граждане, осуществляющие профессиональную творческую деятельность, в отношении специально оборудованных помещений, сооружений, используемых ими исключительно в качестве творческих мастерских, ателье, студий, а также жилых помещений, используемых для организации открытых для посещения негосударственных музеев, галерей, библиотек, на период такого их использования.

Татьяна Яковлева "Электрогорские вести"

За какую собственность надо заплатить налоги?

Что делать, если не согласен с суммой или «письмо счастья» из налоговой не пришло?

«Имущественные налоги за 2016 год надо оплатить не позднее 1 декабря 2017 г.», - предупреждает ФНС. К имущественным относят 3 вида налогов: земельный, транспортный (на автомобиль, мотоцикл, катер, снегоход, яхту или другой транспорт) и собственно на имущество - квартиру, комнату, дом, дачу, гараж, машино-место и любую другую недвижимость, включая ту, которая не достроена.

В Налоговом кодексе она так и называется - «объект незавершённого строительства». Речь идёт только о той собственности, которой вы владели в 2016 г. Если квартиру, дачу или машину купили в текущем году, значит, и налог за них будете платить уже в 2018-м.

Освобождённые

Все физлица страны должны были получить уведомления из налоговой до 30 октября 2017 г. - по закону это последний день, когда ФНС обязана была их отправить. Но, судя по сообщениям наших читателей, далеко не все стали обладателями таких «писем счастья». Как ответили в ФНС, уведомления по почте в этом году ведомство не отправляло 3 категориям налогоплательщиков:

1. Если у вас есть личный кабинет налогоплательщика (на сайте lkfl.nalog.ru), уведомление должно было прийти туда.

2. Если вы предупредили налоговую, что являетесь льготником и освобождены от налога.

3. Если сумма налогов оказалась меньше 100 руб.

«Если письмо потерялось по дороге или по вине почтальона оказалось в чужом ящике, это, к сожалению, ваши проблемы, а не налоговой. Отсутствие уведомления не отменяет обязанность гражданина вовремя оплатить налоги.

Поэтому срочно идите в любую ближайшую от вас инспекцию и выясняйте, в чём проблема, - советует налоговый консультант Марина Емельянцева. - За просрочку платежа вам будут начислять пени в размере 1/300 ставки ЦБ, что равно примерно 8 руб. в месяц с каждой тысячи рублей.

Если налог 5 тыс. руб., за год сверху набежит 480 руб. Если продолжать не платить, можно заработать штраф, а это ещё 20% к сумме. Если вы построили дом на дачном участке и не зарегистрировали его или купили машину и не поставили на учёт, за это тоже полагается штраф в размере 20%.

Почему вырос налог?

Все ставки по имущественным налогам устанавливают муниципалитеты, и деньги идут в местные бюджеты. Поэтому налог на одинаковые квартиры (например, на «двушку» площадью 50 кв. м) в одном городе страны может быть 1 тыс. руб., а в другом 10 тыс. руб.

Кроме того, одни регионы по старинке считают налог от дешёвой инвентаризационной стоимости жилья, а другие уже ориентируются на рыночную кадастровую. В прошлом году на кадастр перешли 28 субъектов, в этом году ещё 21, а остальные узнают о его «радостях» в ближайшие годы.

Правда, для того чтобы финансовый шок для людей оказался не столь сильным, государство предлагает переходный период на 5 лет. Первый год регионы, которые считают по кадастру, дают возможность платить гражданам только 20% от суммы налога, второй - 40%, третий - 60%, четвёртый - 80% и только пятый и все последующие годы - 100%.

Минэкономразвития приводит такой пример: владелец столичной квартиры в 50 кв. м по инвентаризационной стоимости платил бы 1720 руб., а с кадастровой теперь должен отдать 6 тыс. руб.

«Очень много жалоб на кадастровые ошибки и завышение стоимости квартир, дач и земельных участков. Оспаривать их сложно, но можно, - говорит Марина Емельянцева.

И делать это лучше после уплаты налога, а не наоборот. Сначала стоит обратиться в спецкомиссию по оспариванию кадастровой стоимости при региональном Росреестре. Если там не получится добиться правды, придётся обращаться в суд».

Как получить льготу?

«Имущественные налоги можно не платить лишь в одном случае - если вы относитесь к льготной категории, - говорит адвокат Василий Урсул. - Список федеральных льготников по налогу на имущество местные власти имеют право расширить, а также освободить людей дополнительно от земельного и транспортного налогов.

За какую собственность надо заплатить налоги? Что делать, если не согласен с суммой или «письмо счастья» из налоговой не пришло?

«АиФ» с помощью Федеральной налоговой службы (ФНС) и налоговых консультантов решил разобраться в непростых налоговых вопросах. Тем более что сроки у всех нас, кого государство называет физлицами, истекают.

«Имущественные налоги за 2016 год надо оплатить не позднее 1 декабря 2017 г.», - предупреждает ФНС. К имущественным относят 3 вида налогов: земельный, транспортный (на автомобиль, мотоцикл, катер, снегоход, яхту или другой транспорт) и собственно на имущество - квартиру, комнату, дом, дачу, гараж, машино-место и любую другую недвижимость, включая ту, которая не достроена. В Налоговом кодексе она так и называется - «объект незавершённого строительства». Речь идёт только о той собственности, которой вы владели в 2016 г. Если квартиру, дачу или машину купили в текущем году, значит, и налог за них будете платить уже в 2018-м.

Освобождённые

Все физлица страны должны были получить уведомления из налоговой до 30 октября 2017 г. - по закону это последний день, когда ФНС обязана была их отправить. Но, судя по сообщениям наших читателей, далеко не все стали обладателями таких «писем счастья». Как «АиФ» ответили в ФНС, уведомления по почте в этом году ведомство не отправляло 3 категориям налогоплательщиков:

1. Если у вас есть личный кабинет налогоплательщика (на сайте lkfl.nalog.ru), уведомление должно было прийти туда.

2. Если вы предупредили налоговую, что являетесь льготником (см. инфографику) и освобождены от налога.

3. Если сумма налогов оказалась меньше 100 руб.

Нажмите для увеличения

«Если письмо потерялось по дороге или по вине почтальона оказалось в чужом ящике, это, к сожалению, ваши проблемы, а не налоговой. Отсутствие уведомления не отменяет обязанность гражданина вовремя оплатить налоги. Поэтому срочно идите в любую ближайшую от вас инспекцию и выясняйте, в чём проблема, - советуетналоговый консультант Марина Емельянцева . - За просрочку платежа вам будут начислять пени в размере 1/300 ставки ЦБ, что равно примерно 8 руб. в месяц с каждой тысячи рублей. Если налог 5 тыс. руб., за год сверху набежит 480 руб. Если продолжать не платить, можно заработать штраф, а это ещё 20% к сумме. Если вы построили дом на дачном участке и не зарегистрировали его или купили машину и не поставили на учёт, за это тоже полагается штраф в размере 20%. А дальше - запрет на выезд за границу, арест имущества и другие неприятности».

Почему вырос налог?

Все ставки по имущественным налогам устанавливают муниципалитеты, и деньги идут в местные бюджеты. Поэтому налог на одинаковые квартиры (например, на «двушку» площадью 50 кв. м) в одном городе страны может быть 1 тыс. руб., а в другом 10 тыс. руб. Кроме того, одни регионы по старинке считают налог от дешёвой инвентаризационной стоимости жилья, а другие уже ориентируются на рыночную кадастровую. В прошлом году на кадастр перешли 28 субъектов, в этом году ещё 21, а остальные узнают о его «радостях» в ближайшие годы. Правда, для того чтобы финансовый шок для людей оказался не столь сильным, государство предлагает переходный период на 5 лет. Первый год регионы, которые считают по кадастру, дают возможность платить гражданам только 20% от суммы налога, второй - 40%, третий - 60%, четвёртый - 80% и только пятый и все последующие годы - 100%. Минэкономразвития приводит такой пример: владелец столичной квартиры в 50 кв. м по инвентаризационной стоимости платил бы 1720 руб., а с кадастровой теперь должен отдать 6 тыс. руб.

«Очень много жалоб на кадастровые ошибки и завышение стоимости квартир, дач и земельных участков. Оспаривать их сложно, но можно, - говорит Марина Емельянцева. - И делать это лучше после уплаты налога, а не наоборот. Сначала стоит обратиться в спецкомиссию по оспариванию кадастровой стоимости при региональном Росреестре. Если там не получится добиться правды, придётся обращаться в суд».

Как получить льготу?

«Имущественные налоги можно не платить лишь в одном случае - если вы относитесь к льготной категории, - говорит адвокат Василий Урсул . - Список федеральных льготников по налогу на имущество местные власти имеют право расширить, а также освободить людей дополнительно от земельного и транспортного налогов. Например, раньше пенсионеры многих субъектов не платили за транспорт и землю. Увы, сейчас в большинстве регионов эту соцпомощь отменили».

Чтобы не платить налоги, вам надо лично обратиться в налоговую и уведомить её о том, что вы являетесь льготником. Если этого не сделать, вам по-прежнему будут приходить «письма счастья». Подать заявление надо сразу же, как только стали пенсионером, получили инвалидность или попали в другую льготную категорию. Если не знали о такой возможности, сделать это можно в любое время. Налоговая сделает перерасчёт. Но есть один важный нюанс: если вы стали пенсионером 5 лет назад, а ФНС сообщили об этом лишь сейчас, деньги вам вернут только за 3 предыдущих налоговых периода.

За какую собственность надо заплатить налоги? Что делать, если не согласен с суммой или «письмо счастья» из налоговой не пришло?

«АиФ» с помощью Федеральной налоговой службы (ФНС) и налоговых консультантов решил разобраться в непростых налоговых вопросах. Тем более что сроки у всех нас, кого государство называет физлицами, истекают.

«Имущественные налоги за 2016 год надо оплатить не позднее 1 декабря 2017 г.», - предупреждает ФНС. К имущественным относят 3 вида налогов: земельный, транспортный (на автомобиль, мотоцикл, катер, снегоход, яхту или другой транспорт) и собственно на имущество - квартиру, комнату, дом, дачу, гараж, машино-место и любую другую недвижимость, включая ту, которая не достроена. В Налоговом кодексе она так и называется - «объект незавершённого строительства». Речь идёт только о той собственности, которой вы владели в 2016 г. Если квартиру, дачу или машину купили в текущем году, значит, и налог за них будете платить уже в 2018-м.

Освобождённые

Все физлица страны должны были получить уведомления из налоговой до 30 октября 2017 г. - по закону это последний день, когда ФНС обязана была их отправить. Но, судя по сообщениям наших читателей, далеко не все стали обладателями таких «писем счастья». Как «АиФ» ответили в ФНС, уведомления по почте в этом году ведомство не отправляло 3 категориям налогоплательщиков:

1. Если у вас есть личный кабинет налогоплательщика (на сайте lkfl.nalog.ru), уведомление должно было прийти туда.

2. Если вы предупредили налоговую, что являетесь льготником (см. инфографику) и освобождены от налога.

3. Если сумма налогов оказалась меньше 100 руб.

Нажмите для увеличения

«Если письмо потерялось по дороге или по вине почтальона оказалось в чужом ящике, это, к сожалению, ваши проблемы, а не налоговой. Отсутствие уведомления не отменяет обязанность гражданина вовремя оплатить налоги. Поэтому срочно идите в любую ближайшую от вас инспекцию и выясняйте, в чём проблема, - советует налоговый консультант Марина Емельянцева . - За просрочку платежа вам будут начислять пени в размере 1/300 ставки ЦБ, что равно примерно 8 руб. в месяц с каждой тысячи рублей. Если налог 5 тыс. руб., за год сверху набежит 480 руб. Если продолжать не платить, можно заработать штраф, а это ещё 20% к сумме. Если вы построили дом на дачном участке и не зарегистрировали его или купили машину и не поставили на учёт, за это тоже полагается штраф в размере 20%. А дальше - запрет на выезд за границу, арест имущества и другие неприятности».

Почему вырос налог?

Все ставки по имущественным налогам устанавливают муниципалитеты, и деньги идут в местные бюджеты. Поэтому налог на одинаковые квартиры (например, на «двушку» площадью 50 кв. м) в одном городе страны может быть 1 тыс. руб., а в другом 10 тыс. руб. Кроме того, одни регионы по старинке считают налог от дешёвой инвентаризационной стоимости жилья, а другие уже ориентируются на рыночную кадастровую. В прошлом году на кадастр перешли 28 субъектов, в этом году ещё 21, а остальные узнают о его «радостях» в ближайшие годы. Правда, для того чтобы финансовый шок для людей оказался не столь сильным, государство предлагает переходный период на 5 лет. Первый год регионы, которые считают по кадастру, дают возможность платить гражданам только 20% от суммы налога, второй - 40%, третий - 60%, четвёртый - 80% и только пятый и все последующие годы - 100%. Минэкономразвития приводит такой пример: владелец столичной квартиры в 50 кв. м по инвентаризационной стоимости платил бы 1720 руб., а с кадастровой теперь должен отдать 6 тыс. руб.

«Очень много жалоб на кадастровые ошибки и завышение стоимости квартир, дач и земельных участков. Оспаривать их сложно, но можно, - говорит Марина Емельянцева. - И делать это лучше после уплаты налога, а не наоборот. Сначала стоит обратиться в спецкомиссию по оспариванию кадастровой стоимости при региональном Росреестре. Если там не получится добиться правды, придётся обращаться в суд».

Как получить льготу?

«Имущественные налоги можно не платить лишь в одном случае - если вы относитесь к льготной категории, - говорит адвокат Василий Урсул . - Список федеральных льготников по налогу на имущество местные власти имеют право расширить, а также освободить людей дополнительно от земельного и транспортного налогов. Например, раньше пенсионеры многих субъектов не платили за транспорт и землю. Увы, сейчас в большинстве регионов эту соцпомощь отменили».

Чтобы не платить налоги, вам надо лично обратиться в налоговую и уведомить её о том, что вы являетесь льготником. Если этого не сделать, вам по-прежнему будут приходить «письма счастья». Подать заявление надо сразу же, как только стали пенсионером, получили инвалидность или попали в другую льготную категорию. Если не знали о такой возможности, сделать это можно в любое время. Налоговая сделает перерасчёт. Но есть один важный нюанс: если вы стали пенсионером 5 лет назад, а ФНС сообщили об этом лишь сейчас, деньги вам вернут только за 3 предыдущих налоговых периода.

Какие налоги мы платим и куда они идут?

До 1 декабря жители Алтайского края, как и всей страны, должны заплатить имущественные налоги. Это налог на имущество, налог на землю и транспортный налог.

Первые два налога являются местными, то есть они поступают в бюджет конкретного поселения, и руководство этой территории само принимает решение, куда потратить эти деньги. А вот транспортный налог является региональным, и собранные деньги поступают в бюджет края. Власти региона также могут потратить их на нужды, предусмотренные законом о бюджете.

Самой большой проблемой в ведомстве называют возросшую сумму налога на имущество. Впервые с 2012 года при его расчете применяется коэффициент-дефлятор.

— В среднем исчисленная по этому налогу сумма увеличилась в этом году на 25%. На это повлиял ряд факторов. Часть прироста дал коэффициент-дефлятор, а часть дала отмена льгот. К примеру, раньше пенсионеры были освобождены от уплаты налога на имущество вообще. Не имело значения, что им принадлежит: дом, гараж, квартира, кафе, автозаправка. А сейчас пенсионеры освобождаются только по одному жилому дому, по одной квартире, по одному гаражу или машиноместу. Все остальное, к примеру, коммерческая недвижимость, облагается налогом. Раньше дети переписывали на родителей недвижимость с целью ухода от налогов. Сейчас принцип налогообложения более справедливый. Если ты можешь иметь фабрику или завод, как-то ей распоряжаться и получать доход, плати налоги.

Если человек 1 декабря не заплатил имущественные налоги, то уже со следующего дня ежедневно начнут начислять пени. Система их начисления весьма сложная. Говоря официальным языком, каждый день на сумму задолженности будут начислять пеню, равную 1/300 ключевой ставки Центрального Банка РФ .

Далее в течение трех месяцев со 2 декабря налоговая инспекция направит должнику требование, в котором предложит оплатить долг до определенной даты. Если и этот документ должник проигнорирует, то в течение шести месяцев с предложенной должнику даты налоговая служба направит заявление в суд, который вынесет решение о взыскании.

— Бывают случаи, когда налогоплательщик не согласен с предъявленными ему требованиями. К примеру, в налоговой службе оказались некорректные базы данных о транспорте, имуществе или земле. Или человек не заявил о льготе. Возможно, он не получал уведомление. В любом случае все эти моменты рассматривает суд, — рассказывает Галина Суханова.

После получения судебного решения у налоговой службы есть три варианты действий:

1. Отнести его в службу судебных приставов, которая будет взыскивать долг своими, установленными законом методами.

2. Если долг меньше 25 тысяч рублей, можно отправить решение суда по месту работы должника. Работодатель обязан удержать сумму долга из зарплаты. Конечно, никто не будет полностью забирать весь доход человека. Есть практика удерживать не более 50%.

3. А можно предъявить решение суда в банк, и эти деньги уже без всяких ограничений будут списаны с расчетного счета. Кстати, этот метод применяется в Алтайском крае крайне редко.

— Лучше, конечно, добросовестным гражданам не забывать и пунктуально контролировать свои налоговые обязательства. Потом может возникнуть масса проблем. К примеру, должнику запретят выехать за рубеж, и узнает он об этом только тогда, когда придет в аэропорт.